Ngân hàng TMCP Việt Á (VietABank, MCK: VAB) vừa công bố BCTC hợp nhất quý IV/2023 với thu nhập lãi thuần ở mức 789,5 tỷ đồng, tăng 56% so với cùng kỳ năm trước.

Bên cạnh đó, các hoạt động kinh doanh ngoài lãi trong quý cuối năm 2023 cũng có sự tăng trưởng đáng kể.

Cụ thể, lãi thuần từ hoạt động kinh doanh ngoại hối hơn 3,2 tỷ đồng trong khi cùng kỳ năm trước lỗ hơn 199 triệu đồng; lãi thuần từ mua bán chứng khoán đầu tư hơn 243,3 tỷ đồng trong khi cùng kỳ năm trước chỉ ở mức 36,2 tỷ đồng. Ngoài ra, lãi thuần từ hoạt động khác cũng tăng 279,8%, so với quý IV/2022, đạt 122,9 tỷ đồng.

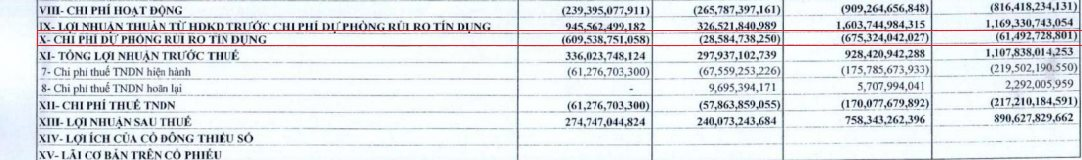

Ở chiều ngược lại, chi phí hoạt động trong kỳ được tiết giảm 10% xuống còn 239,4 tỷ đồng. Nhờ đó, lợi nhuận thuần từ hoạt động kinh doanh của VietABank tăng lên gấp gần 3 lần so với cùng kỳ, đạt gần 945,6 tỷ đồng.

Đáng chú ý, chi phí dự phòng rủi ro tín dụng tăng đột biến gấp hơn 21,3 lần so với cùng kỳ, lên tới 609,5 tỷ đồng.

Chi phí dự phòng rủi ro tín dụng của VAB trong quý IV/2023 tăng đột biến so với cùng kỳ năm trước.

Chi phí dự phòng rủi ro tín dụng của VAB trong quý IV/2023 tăng đột biến so với cùng kỳ năm trước.

Khấu trừ các khoản thuế, phí, lợi nhuận sau thuế quý IV/2023 của VAB ở mức 336 tỷ đồng, tăng 13% so với cùng kỳ năm trước.

Lũy kế cả năm 2023, thu nhập lãi thuần của VietABank đạt 1.809,5 tỷ đồng, tăng 21,5% so với năm 2022.

Tuy nhiên, do chi phí hoạt động tăng cao, chi phí dự phòng rủi ro tín dụng cũng tăng đột biến lên gấp gần 11 lần năm trước khiến lãi ròng năm 2023 của nhà băng này giảm hơn 14%, về mức 758,3 tỷ đồng.

Tính đến ngày 31/12/2023, tổng tài sản của VietABank ở mức 112.007 tỷ đồng, tăng 6,7% so với hồi đầu năm. Trong đó, số dư cho vay khách hàng là 69.059 tỷ đồng, tiền gửi khách hàng ở mức 86.694 tỷ đồng.

Về chất lượng nợ vay, tổng nợ xấu của VietABank tại thời điểm cuối năm 2023 là 1.127 tỷ đồng, tăng 14,9% so với hồi đầu kỳ. Trong đó, nợ dưới tiêu chuẩn tăng từ 14,4 tỷ đồng lên 574,4 tỷ đồng, tương đương mức tăng gần 40 lần; nợ nghi ngờ giảm 28%, còn 21,9 tỷ đồng; nợ có khả năng mất vốn giảm 44,8% xuống 503,7 tỷ đồng.