Số tiền thu được từ kết quả phát hành tăng vốn cổ phần từ nguồn vốn chủ sở hữu và chào bán cổ phiếu ra công chúng sẽ được dùng để mua lại trái phiếu trước hạn, góp vốn đầu tư 2 dự án và trả nợ ngân hàng.

Trước đó, CTCP Bất động sản Thế Kỷ (Cen Land, MCK: CRE, sàn HoSE) đã có thông báo số 139/2022/TB-CENLAND liên quan đến việc chào bán cổ phiếu ra công chúng và phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu.

Cụ thể, Cen Land sẽ chào bán gần 201,6 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 1:1 với giá bán là 10.000 đồng/cổ phiếu, chỉ bằng 39,6% thị giá CRE trên sàn (giá chốt phiên giao dịch hôm 15/7 là 25.250 đồng/cổ phiếu). Giá trị vốn huy động là gần 2.016 tỷ đồng.

Thời gian chuyển nhượng quyền mua từ ngày 24/8 đến ngày 9/9, đăng ký mua và nộp tiền từ ngày 24/8 đến ngày 13/9.

Ngoài ra, Cen Land cũng dự kiến phát hành 60,48 triệu cổ phiếu để thưởng cho cổ đông với tỷ lệ 30%. Nguồn vốn thực hiện từ nguồn lợi nhuận sau thuế chưa phân phối trên BCTC riêng năm 2021 được kiểm toán là 604,8 tỷ đồng.

Như vậy, tổng giá trị theo mệnh giá của 2 đợt phát hành nói trên là 2.620 tỷ đồng, qua đó nâng vốn điều lệ của doanh nghiệp lên 4.637 tỷ đồng.

Cen Land cho biết đợt tăng vốn điều lệ này với mục đích thanh toán khoản nợ gốc trái phiếu, nhận chuyển nhượng một phần các sản phẩm bất động sản tại 2 dự án Khe Cát, Xuân Thành và thanh toán các khoản nợ của công ty vay ngân hàng.

Theo kế hoạch sử dụng vốn sau huy động được Hội đồng quản trị Cen Land tiết lộ chi tiết hơn vào đầu tháng 3/2022. Theo đó, 500 tỷ đồng được dùng để thanh toán cho lô trái phiếu CREB2124001 kỳ hạn 3 năm ngày phát hành 26/3/2021 có lãi suất cố định 11%/năm. Cen Land sẽ dùng 500 tỷ đồng góp vốn vào dự án Xuân Thành, 800 tỷ đồng vào dự án Khe Cát.

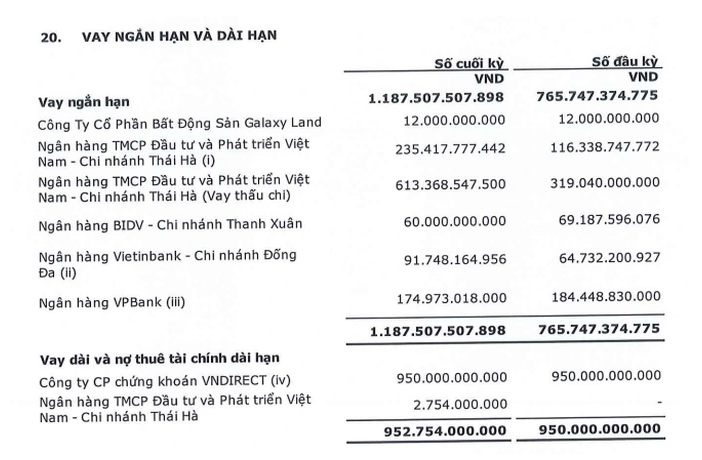

Phần còn lại sẽ được công ty bất động sản này trả 179,5 tỷ đồng vay của VPBank. Khoản tín dụng này được ký ngày 7/7/2021, mục đích là tài trợ tiền mua căn hộ tại dự án C-Sky View. Một khoản tín dụng 116,3 tỷ đồng với mục đích bổ sung vốn lưu động thanh toán các chi phí hoa hồng, môi giới, chi phí bán hàng, chi phí quản lý doanh nghiệp từ BIDV cũng sẽ được thanh toán.

Xem xét báo cáo tài chính quý II, áp lực từ trả nợ ngắn hạn ngân hàng của Cen Land khá lớn. Ngoài VPBank, BIDV, Cen Land còn vay VietinBank để bổ sung vốn lưu động. Thậm chí, công ty này còn vay thấu chi BIDV 294 tỷ đồng trong nửa đầu năm 2022.

Đáng chú ý, mới đây ngày 27/10, Cen Land cho biết thông qua phương án vay vốn và thế chấp tại MB với hạn mức tối đa 110 tỷ đồng, mục đích bảo lãnh, mở L/C để phục vụ hoạt động kinh doanh của công ty. Thời hạn duy trì hạn mức từ ngày 30/9/2023, lãi suất 6,5% đến 7,6%/năm, mức lãi suất có thể thay đổi theo thông báo của MB. Thời hạn vay là 6 tháng cho mỗi lần nhận nợ.

Theo THPL